Der MSCI World ist der wohl bekannteste Index unter den ETF Investoren. Oft wird er auch schlicht Weltindex genannt. Er bietet globales Investieren ohne sich mit den einzelnen Aktien beschäftigen zu müssen. Man partizipiert praktisch am weltweiten Wachstum. Aber was ist der MSCI World eigentlich genau und was steckt dahinter? In diesem Beitrag erklären wir, was der MSCI World genau bedeutet, was in diesem Index enthalten ist, wie man investieren kann und welche Alternativen es gibt.

MSCI World – was steckt hinter dem Welt Index?

MSCI World ist ein global ausgelegter Indexfonds. Das MSCI steht für Morgan Stanley Capital International und World für die globale Ausrichtung des Fonds – World, weil es von MSCI auch noch zahlreiche weitere Indexfonds gibt, wie zum Beispiel MSCI USA, MSCI Europe oder MSCI Emerging Markets. Morgan Stanley ist eine große amerikanische Investmentbank und eine der größten Investmentbanken der Welt und gehört zu den 30 global systemrelevanten Banken. Im Jahr 2009 trennte sich Morgan Stanley von MSCI – der Name ist allerdings noch enthalten. Seitdem arbeitet MSCI unabhängig und hat sich auf die international bekannten Aktienindizes und Risiko- und Aktienanalysen spezialisiert. MSCI World ist der bekannteste Aktienindex von MSCI und wegen seiner globalen Ausrichtung, der den Welt-Aktienindex abbilden soll, mit Abstand der beliebteste Indexfonds unter ETF Investoren.

Bei vielen Fondsmanagern, Aktien oder anderen Indizes wird der MSCI World häufig als Vergleichsindex angesetzt. Damit möchte man dann zeigen, ob man sich besser oder eben schlechter geschlagen hat, als der passiv gemanagte “globale Durchschnitt”. Leider muss man sagen, dass vor es vor allem langfristig gesehen nicht viele Fondsmanager schaffen, diesen Vergleich für sich zu entscheiden und entsprechend ihre deutlich höheren Gebühren zu rechtfertigen.

MSCI World ETF iShares

Der MSCI World ETF iShares ist der beliebteste börsengehandelte Fonds der Welt und macht ein Viertel des gesamten Vermögens von Exchange Traded Funds (ETFs) aus. Der Fonds umfasst über 2.000 Large / Blue Chip Unternehmen, die über die entwickelten Märkte, einschließlich der Vereinigten Staaten und Japan, verteilt sind.

Der MSCI World ETF von iShares ist der meistgehandelte Titel der Welt. Das zeigt, dass die Investoren diesem Fonds sehr viel Vertrauen entgegenbringen. Tatsächlich beträgt das verwaltete Vermögen des MSCI World ETF laut NASDAQ im April 2017 786.256.000 $. Das tägliche Handelsvolumen der Aktie liegt bei 53.855.919 $. Man kann den MSCI World ETF bei jedem Broker kaufen und einige von ihnen bieten ihn sogar kostenlos an.

Der MSCI World ETF wird von BlackRock gesponsert und wurde erstmals im Januar 2001 an der New York Stock Exchange (NYSE) gelistet. Er bildet die Performance eines nach Marktkapitalisierung gewichteten Index von 2.250 großen / Blue-Chip-Unternehmen ab, die sich auf 21 entwickelte Märkte verteilen. Als solcher stellt er eines der am weitesten verbreiteten und liquidesten Anlagevehikel dar, um internationale Aktien zu verfolgen. Aufgrund seiner schieren Größe ist er perfekt geeignet für aktive Trader, die Zugang zu den globalen Märkten benötigen, um ihr Portfoliorisiko abzusichern oder globale Makrothemen für ihre Strategie zu schaffen.

Was ist im MSCI World enthalten?

Wenn man an an den MSCI World denkt, dann denkt man an ein weltweites Investieren und ein global diversifiziertes Portfolio. Für viele ist es sogar die einzige Position im Portfolio. Stimmt es denn, dass wirklich alle Länder im MSCI World vertreten sind? Reicht der MSCI World bereits um ein global diversifiziertes Portfolio zu haben?

Die Antwort lautet: nicht ganz. Im MSCI World sind die Aktien von etwa 1600 Unternehmen aus 23 Ländern enthalten, wobei die USA mit knapp 66% ein starkes Übergewicht in dem Index hat. Den USA folgt Japan mit gerade einmal 8%. Dies hat mit der hohen Marktkapitalisierung der amerikanischen Unternehmen im weltweiten Vergleich zu tun. Aus Deutschland sind übrigens 55 Unternehmen im MSCI World vertreten. Aber ein wichtiger Punkt ist: Im MSCI World sind keine Schwellenländer, auch nicht China, enthalten.

Ebenfalls wichtig ist, dass es sich um einen hundertprozentigen Aktienindex handelt. Das bedeutet, dass auch keine Rohstoffe, wie Öl oder Gold, keine Staatsanleihen und auch keine Kryptowährungen, wie etwa Bitcoin, enthalten sind. Außerdem muss man beachten, dass die Währung des Index der US-Dollar ist. Das heißt, dass man als Investor aus einem anderen Währungsraum auch einem gewissen Währungsrisiko, bzw. Währungsschwankungen gegenüber dem Euro ausgesetzt ist. Das kann ein Nachteil, aber auch ein Vorteil sein.

Zusammensetzung MSCI World

Folgende Länder sind im MSCI World enthalten. Wie man sehen kann sind nur sogenannte Industrieländer vertreten. Schwellenländer tauchen im MSCI World hingegen nicht auf.

Länder im MSCI World

- Amerika: Kanada, Vereinigte-Staaten

- Europa: Belgien, Dänemark, Deutschland, Finnland, Frankreich, Großbritannien, Irland, Italien, Niederlande, Norwegen, Österreich, Portugal, Schweden, Schweiz, Spanien

- Naher Osten: Israel

- Asien/Pazifik: Australien, Hongkong, Japan, Neuseeland, Singapur

Sektoren im MSCI World

In der Zusammensetzung nach Sektoren findet man allerdings eine relativ gleichmäßige Verteilung. Es gibt zwar mit der Informationstechnologie ein Schwergewicht, aber der Unterschied ist nicht so dramatisch, wie die Verteilung der Aktien auf die verschiedenen Länder.

| Sektor | Gewichtung |

|---|---|

| Informationstechnologie | 22,1 % |

| Gesundheitswesen | 13,0 % |

| Finanzen | 12,8 % |

| Nicht-Basis-Konsumgüter | 12,2 % |

| Industrieunternehmen | 10,5 % |

| Kommunikationsdienstleistungen | 8,9 % |

| Basis-Konsumgüter | 7,6 % |

| Roh- und Grundstoffe | 4,5 % |

| Versorgungsunternehmen | 3,1 % |

| Energie | 2,7 % |

| Immobilien | 2,7 % |

Zusammengefasst kann man sagen, dass der MSCI World zwar kein global diversifiziertes Investment ist, aber ein guter Index um nach Branchen breit diversifiziert zu sein. Um in Schwellenländer zu investieren, bietet sich hier der MSCI Emerging Markets Index an.

Geschichte des Welt Index

Der MSCI World existiert bereits seit dem Jahr 1969. Ziel war es, einen Index zu haben, an dem man die Entwicklung der Weltwirtschaft ablesen kann. Betrachtet man den gesamten Zeitraum, seit Beginn des Index, hat er sich von damals 100 Punkten auf heute knapp 2500 Punkte erhöht. Das bedeutet, dass er bis heute ein durchschnittliches jährliches Wachstum von fast 50% hatte. Es gab aber auch Phasen, wie z.B. Platzen der Dotcom-Blase oder die Weltfinanzkrise 2008, in denen es zu starken Rücksetzern gekommen ist.

Weil damals noch viele sozialistische Länder existierten, die von Staatsbetrieben geprägt waren, die keine Aktien ausgaben oder wo keine Börse existierte, sind bis heute nur 23 Länder vertreten. Viele weitere Länder haben sich auch schon darüber beschwert, weil ihre Unternehmen nicht vertreten sind.

Vor allem mit dem Boom der ETFs ist dies ein wichtiger Faktor, da anteilsmäßig Aktien von jedem Unternehmen, das in dem Index vertreten ist, gekauft werden. Weil der MSCI World hier eine herausragende Stellung besitzt, sind die Aktien der Unternehmen, die nicht gelistet sind, klar im Nachteil. Vor allem bei Korea ist es bekannt, dass sie sich mehrfach um eine Aufnahme bemüht haben, um ihren Unternehmen einen besseren Zugang zu den kleinen aber zahlreichen privaten zu ermöglichen. Bisher waren die Versuche aber erfolglos und MSCI hat bis heute nichts an der Zusammensetzung der Länder geändert, auch um eine Vergleichbarkeit mit historischen Daten zu gewährleisten. Es wird dazu von Seiten MSCI auf die breiter aufgestellten All Country Indizes verwiesen, in denen koreanische Unternehmen vertreten sind.

MSCI World Performance im Vergleich

Wie jeder Aktienindex ist auch der MSCI World Schwankungen ausgesetzt. Betrachtet man einen längeren Abschnitt, ist die Entwicklung dementsprechend sehr positiv. Man hat zwar nicht die exponentielle Entwicklung, wie sie bei einem Glücksgriff in einzelne Aktien durchaus passieren kann, aber dafür kann man auch besser schlafen, weil man doch in die 1600 stärksten Unternehmen der Welt investiert ist. Man hat also eher ein großes Containerschiff als ein Schnellboot. Aber dadurch hat man mehr Stabilität und dementsprechend auch niedrigere Schwankungen.

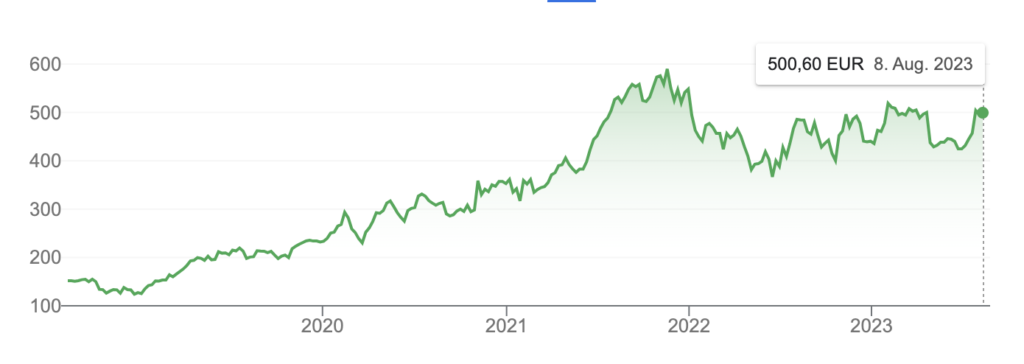

Das macht sich auch im Chart bemerkbar. Betrachtet man die letzten 5 Jahre, hat man ein sehr stabiles Wachstum mit den üblichen Ausschlägen, wie der Corona-Crash im März 2020. Aber anschließend gab es auch eine V-förmige Erholung und die Verluste aus dem Einbruch sind mehr als aufgeholt und der vorher anhaltende Wachstumstrend wird weiter fortgeschrieben. In den letzten Monaten hat sich das Wachstum sogar beschleunigt, was mit den starken Kursentwicklungen der Technologieunternehmen aus den USA zusammenhängt. Ein Chart bildet natürlich immer die Vergangenheit ab und ist keine Garantie für eine Entwicklung in der Zukunft. Dennoch sollte man sich klar machen, dass im MSCI World die 1600 größten Unternehmen der Welt vertreten sind und ein kompletter Zusammenbruch zumindest praktisch ausgeschlossen werden kann.

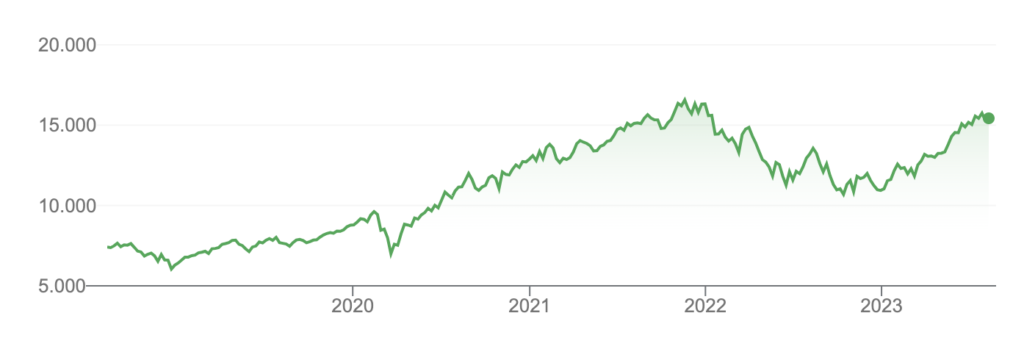

Es gibt aber auch Indizes, die sich deutlich besser entwickelt haben, als der MSCI World. Allerdings ist man dann nicht mehr so global diversifiziert. Betrachtet man zum Beispiel den NASDAQ 100, hat man ein deutlich stärkeres Wachstum über die letzten 5 Jahre.

NASDAQ ist vielleicht ein Extrembeispiel, weil der Technologiesektor in den letzten Jahren weltweit extrem gestiegen ist. Wir möchten aber zeigen, dass es sich dennoch lohnt, auch nach anderen Indizes Ausschau zu halten. Wir haben aber auch schon eine Analyse zu Dax ETFs gemacht, die ihr euch hier anschauen könnt.

Welche Alternativen zum MSCI World gibt es?

Wie gesagt, ist der Standard MSCI World nicht wirklich weltweit investiert, sonder nur in 23 Industrieländer. Die Schwellenländer fehlen leider komplett in dem Index. Als Alternative gibt es hier die Möglichkeit in einen wirklich global diversifizierten Index zu investieren. Hier bietet sich der MSCI All Country World Index an. Dieser ist wirklich global investiert und enthält auch Schwellenländer.

Der MSCI All Country World Index ist eine Mischung aus MSCI World und MSCI Emerging Markets. Das bedeutet, dass dieser Index noch zusätzlich Länder wie China, Indien, Indonesien, Brasilien oder Türkei enthält. Insgesamt sind in dem Index die 23 Länder aus dem MSCI World vertreten und zusätzlich noch 26 Länder aus den Emerging Markets. Ingesamt sind 49 Länder vertreten. Auch die Verteilung der Unternehmen ist deutlich größer. Hier gibt es ein Aktienportfolio von 2900 großen und mittelgroßen Unternehmen.

Betrachtet man den Chart des MSCI All Country World, sieht man, dass es sogar eine bessere Performance als im MSCI World gibt – der Unterschied ist allerdings nicht besonders groß. Es wäre aber interessant, diesen Index in sein Portfolio aufzunehmen, da sich die Emerging Markets enthalten sind – vor allem China und Indien.

Weitere Alternativen aus dem Hause MSCI sind noch die beiden Indizes MSCI ACWI Investable Market Index und der MSCI ACWI All Cap Index. der MSCI ACWI IMI beinhaltet etwa 8000 Wertpapiere aus den 49 Ländern des All Country World aber zusätzlich noch kleine Unternehmen. Der MSCU ACWI AC sogar noch micro-caps, womit man dann auf etwa 14.000 Titel kommt.

MSCI World Information Technology

Der MSCI World Information Technology Index ist eine Untergruppe des MSCI World Index, den es seit mehr als 30 Jahren gibt. Anhand von Fundamentaldaten misst er Unternehmen, die Teil von Industriegruppen wie Halbleiter, Computerspeichergeräte und IT sind. Und heutzutage wurde der Index so konzipiert, dass jede Aktie gleich gewichtet wird, um sicherzustellen, dass kein Unternehmen einen zu großen Einfluss auf die Richtung des Index hat.

Der MSCI World Information Technology verfolgt das Ziel, den globalen Technologiesektor abzudecken und beinhaltet einige der weltweit größten IT-Unternehmen wie Apple, Microsoft und NVIDIA. Er deckt etwa 45-50 Aktien aus Nordamerika, Europa, Asien und den Schwellenländern ab.

Der MSCI World Information Technology Index misst die Performance von Aktienwerten globaler Technologieunternehmen und ist für den freien Handel in den meisten ETFs und Investmentfonds verfügbar. Er basiert auf der streubesitzbereinigten Marktkapitalisierung der zugrundeliegenden Konstituenten und bietet ein Engagement in den größten und liquidesten Unternehmen des Informationstechnologiesektors. Derzeit enthält der MSCI World IT die gleiche Anzahl von Konstituenten wie der US-Index S&P 500 Information Technology und der EU-Index Euro Stoxx 50 Technology.

MSCI World Small Cap

Der MSCI World Small Cap ist ein Index, der 23 entwickelte Marktländer umfasst. MSCI World Small Cap zielt darauf ab, die Wertentwicklung des Sektors für kleine Kapitalisierungen gemäß der Definition des MSCI World Classification Standard abzubilden.

Der Index MSCI World Small Cap wurde entwickelt, um die Kursentwicklung von Unternehmen mit geringer Marktkapitalisierung aus entwickelten Märkten weltweit zu messen. Der Index repräsentiert eine um den Streubesitz bereinigte Marktkapitalisierung, der Gewichte basierend auf der Größe der Unternehmen in jedem Land zugewiesen werden. Wenn zum Beispiel ein Unternehmen aus Frankreich 2% des MSCI World Small Cap Index ausmacht, dann werden ihm 2% des Gesamtwertes des Indexfonds zugewiesen.

Wie kann man in den MSCI World investieren?

Wie bereits erwähnt, ist der MSCI World der beliebteste Indexfonds bei den ETF Investoren. Zahlreiche Anbieter haben ETFs des Index im Angebot. Am bekanntesten ist hier zweifellos iShares mit ihrem iShares MSCI World ETF. Sie sind aber bei weitem nicht die einzigen Anbieter.

Es hängt natürlich immer davon ab, welche Anbieter euer Broker im Angebot hat. Am besten man sucht einfach mal und schaut, welche Vorschläge gemacht werden. Zu nennen wäre hier Deka MSCI World ETF oder Lyxor MSCI World UCITS ETF Dist.

Was benötigt man zum Investieren?

Das Investieren in diese ETFs ist denkbar einfach. Zunächst braucht ihr einen Broker. Diesen bekommt ihr bei einem beliebigen Anbieter eurer Wahl, wie zum Beispiel Smartbroker, Trade Republic oder unseren Partner FxFlat Meta Trader und eröffnet ein Konto.

Die FXFlat Wertpapierhandelsbank GmbH ist ein in Ratingen in Deutschland ansässiger Online Broker. Ursprünglich gestartet als CFD- und Forex-Broker bietet FXFlat Ihnen mittlerweile das gesamte Spektrum an Anlageklassen und Finanzinstrumenten an, also unter anderem auch Aktien, Anleihen, Futures und ETFs. Mit mehr als 135 Börsen weltweit stehen Ihnen mittlerweile so viele Märkte zur Verfügung wie nie zuvor in der FXFlat-Geschichte. Außerdem haben Sie die Möglichkeit über FXFlat ein Konto in den USA bei Interactive Brokers LLC zu eröffnen.

FXFlat wird seit über 20 Jahren von der BaFin beaufsichtigt und zeichnet sich durch eine große Produktpalette mit sehr günstigen Konditionen aus. Somit wird die FXFlat Wertpapierhandelsbank GmbH nicht nur von der Presse mehrfach ausgezeichnet, sondern auch von Kunden, wie das Bewertungsportal ekomi aufzeigt (4,8 / 5). Das Unternehmen belegt Platz 1 beim Deutschen Kundeninstitut und gilt mit der höchsten erreichten Punktzahl unter allen getesteten CFD-Broker als „Bester CFD-Broker 2020“ (Note 1,2).

Ihr geht in die Suche in eurem Broker und sucht nach einem dieser Titel und klickt auf kaufen. Bei vielen Brokern ist es auch möglich einen Sparplan einzurichten. Dies ist normalerweise schon mit kleinen Geldbeträgen, in der Regel 25 oder 50 Euro möglich. Ihr könnt dann einen Sparplan einrichten und dann jeden Monat beispielsweise 50 Euro in den MSCI World investieren und damit am globalen Wirtschaftswachstum teilhaben.

Zusammenfassung

Der MSCI World ist als ETF der beliebteste Indexfonds, weil er die Möglichkeit gibt, sehr einfach global zu investieren. Es ist aber wichtig zu wissen, dass er nicht wirklich in jedes Land der Welt investiert, sondern in der Standardvariante lediglich in 23 Länder und 1600 Titel. Das ist natürlich schon eine Menge und reicht für die meisten privaten Investoren bereits aus – es gibt aber auch Indizes, die deutlich besser laufen.

Außerdem hat im MSCI World die USA ein starkes Übergewicht und interessante Schwellenländer wie Indien oder inzwischen etablierte Länder wie China sind nicht vertreten. Hier lohnt es sich, die Alternativen MSCI ACWI oder ACWI AC genauer anzuschauen. Da ist man zwar immer noch nicht in alle Länder der Welt investiert, aber man hat die wachstumsstarken Schwellenländer und zusätzlich zu den großen Unternehmen noch mittlere und kleinere Unternehmen im Portfolio. Insgesamt muss man aber sagen, dass man auch nichts falsch macht. Man ist in die größten Unternehmen der Welt investiert und ein Totalausfall, wie beim Kauf von Einzeltiteln ist so gut wie ausgeschlossen.

Lohnt sich ein Investment?

Viele Investoren weltweit sind überzeugt und schwören auf den unkomplizierten Weltindex. Zum Investieren bieten sich hier die zahlreichen ETFs der verschiedenen Anbieter an. Der Index ist so bekannt, dass in praktisch jeder Broker auch im Angebot hat. ETFs sind zudem auch noch sehr kostengünstig und werden automatisiert gesteuert und man kann mit kleinen Beträgen schon einsteigen. Ein klarer Vorteil gegenüber dem Kauf von Einzelaktien. Mit einem Investment in den MSCI World, auch wenn man nicht wirklich in jedes Land investiert, macht man auch definitiv keinen Fehler. Der Weltindex besteht schließlich aus den 1600 größten Unternehmen der Welt.

Er hat sich langfristig in der Vergangenheit besser entwickelt, als die meisten Vergleichsindizes oder andere Fonds. Ihn als Basis seines Portfolios zu nehmen ist daher durchaus sinnvoll. Zusätzlich kann man sich ja trotzdem noch einzelne Aktien oder noch weiter diversifizierte Aktienfonds oder Rohstoffe beimischen. Möchte man stärker auf Wachstumstitel setzen, bieten sich Indizes mit zusätzlich mittleren und kleineren Unternehmen oder Schwellenländern an.

Man darf aber auch nicht vergessen, dass auch das Investieren in den MSCI World Risiken birgt. Dazu haben wir zum Schluss auch noch ein Video des Mathematikers Dr. Andreas Beck verlinkt, das auch auf die Risiken und Gefahren eingeht. Es ist einlängeres Video, es lohnt sich aber dennoch, es bis zum Ende anzuschauen, da es das Thema ETFs von verschiedenen, vor allem aus Sicht eines Portfolio-Managers betrachtet. Viel Spaß!